こんにちは。シーナと申します。

今回は寄付金控除の確定申告における具体的なやり方、書き方を簡潔にポイントを絞って紹介します。

確定申告書等作成コーナー上での入力方法について、とあるサラリーマンが日本ユニセフに寄付を行った例を利用しつつ、具体的に紹介します。

ポイントさえ分かってしまえば、非常に簡単に完了します。

なお、日本赤十字社、国連UNHCR協会、国境なき医師団といった日本ユニセフ以外の寄付先のケースも紹介しています。

また、ふるさと納税と寄付金控除の併用時に気をつけたいポイントも紹介します。

2022年3月某日、とあるサラリーマンが日本ユニセフに寄付を行いました。

そこで終わってもよかったのですが、ちょうど前年分の確定申告の時期であったことから税金の控除について敏感になっていました。

せっかくですから名前だけは知っていた寄付金控除を今年(2022年)分の確定申告時に利用してみようかなと思いまして。

今回、寄付金控除について調べたポイントを(絶対に来年の確定申告時に細かいところは忘れているはずの将来のとあるサラリーマンのために)纏めておくことにしました。

寄付金控除のやり方を調べるとふるさと納税の情報ばかり出てきて、その他の一般的?な寄付に対する寄付金控除の具体的なやり方、書き方がなかなか確認出来ませんでした。

同じような部分で情報を探している方も少なくないかなと思い、備忘録も兼ねて紹介します。

ということで今回は、寄付金控除の確定申告における具体的なやり方、書き方を簡潔にポイントを絞って紹介します。

確定申告書等作成コーナー上での入力方法について、とあるサラリーマンが日本ユニセフに寄付をした例を利用しつつ、具体的に紹介します。

日本赤十字社、国連UNHCR協会、国境なき医師団といった日本ユニセフ以外の寄付先のケースも紹介しています。

また、ふるさと納税と寄付金控除の併用時に気をつけたいポイントも紹介します。

確定申告の寄付金控除のやり方、書き方が気になるあなたの参考にもなれば幸いです。

- はじめに

- 結論:寄付金控除の確定申告のやり方、書き方!【日本ユニセフの場合】

- 補足:寄付金控除(所得税)は「所得控除」か「税額控除」のどちらを選択するべきか

- 寄付金控除の確定申告!日本赤十字社の場合

- 寄付金控除の確定申告!国連UNHCR協会の場合

- 寄付金控除の確定申告!国境なき医師団の場合

- ふるさと納税と寄付金控除の併用時の注意事項

- 最後にお約束

- 終わりに

- 関連記事です。

はじめに

当記事では国税庁の確定申告書等作成コーナーや e-Tax 自体の基本的な入力方法には触れていません。

e-Tax の使い方は以下の記事で紹介しています。

まだまだマイナンバーカードやICカードリーダーが無くても利用出来ますよ。

また今回は説明上、令和3年(2021年)分の確定申告書等作成コーナーの画面を利用しています。

実際には令和4年(2022年)に行った寄付の寄付金控除は令和4年(2022年)分の確定申告書等作成コーナーを利用することになります。

今後、確定申告書等作成コーナーの寄付金控除の入力画面が変わる可能性がある点は予めご了承ください。

以上を踏まえ、当記事は、以下のような方に最適な内容となって(いるとよいなと思って)います。

- 初めて寄付金控除対象の寄付をする

- 寄付金控除の確定申告におけるやり方、書き方を知りたい

- 確定申告書の作成は国税庁の確定申告書等作成コーナーを利用している

- 確定申告書の提出は元々e-Taxを利用している

- 寄付先は日本ユニセフである(ここは適時読み替えれば大丈夫です)

- ふるさと納税も利用しているもしくはしたいと考えている

上記のような前提で確定申告での寄付金控除のやり方、書き方を紹介します。

なお、寄付の全てが寄付金控除の対象になる訳ではありません。

寄付先によってはそもそも寄付金控除の対象外となる場合があります。

あなたの寄付先から控除証明書(領収書)が発行されない場合は、寄付金控除の対象外と考えてください。

例えば、ポイントを使って気軽に寄付が出来ることから私も利用している「Yahoo!ネット基金」や「楽天クラッチ募金」等は最終的な寄付先が寄付金控除の対象団体であっても寄付金控除の対象にはなりません。

それでは早速結論です。

結論:寄付金控除の確定申告のやり方、書き方!【日本ユニセフの場合】

日本ユニセフに寄付を行った場合、上記画像の赤枠の部分が個人ごとに異なる部分です。

赤枠以外は上記の画像の通りに入力すれば大丈夫です。

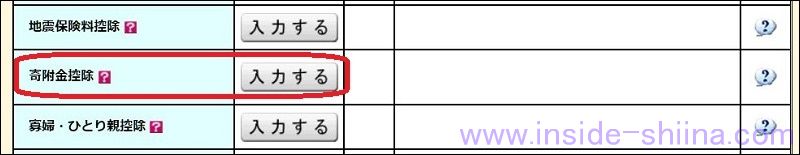

寄付金控除は、確定申告書等作成コーナーの「所得控除の入力画面」で入力します。

(ちなみに寄付と寄附は同じ意味ですが公的な文書では寄附の漢字を使い、それ以外では寄付を使うようです。)

寄付金控除の際に入力する必要がある箇所は以下の5種類になります。

- 寄付年月日

- 寄付金の種類

- 支出した寄付金の金額

- 寄付先の所在地

- 寄付先の名称

特に迷うのは2の「寄付金の種類」の2項目だと思います。

それでは以降で具体的にどのように入力すればよいのか説明します。

入力項目1:寄付年月日について

ここは寄付をした日を入力すればよいのですが、寄付の手続きをした日ではなく領収書に記載された日付となります。

領収書の右上の方に募金受付日と記載があると思います。

入金方法によって領収書の発行日付は変わりますからご注意ください。

詳しくは、以下を参照してください。

参考リンク:ユニセフ募金の領収書について | 募金・寄付 | 日本ユニセフ協会

なお、この領収書は確定申告時に提出する必要があります。

でもe-Taxを利用すると(5年間は保管しておく必要がありますが)提出が免除されます。

ぜひ e-Tax を利用しましょう。

自宅で確定申告が完結するため本当に便利ですよ。

e-Tax の利用で添付が不要になる資料の一覧については以下を参照してください。

参考リンク:e-Taxを利用して所得税の確定申告書を提出する場合の「生命保険料控除の証明書」などの第三者作成書類の添付省略の制度について教えてください。| 【e-Tax】国税電子申告・納税システム(イータックス)

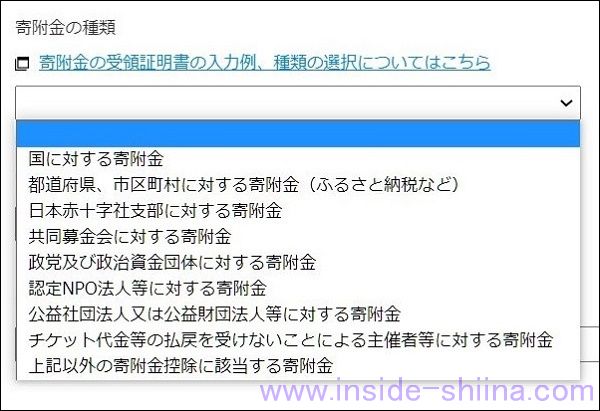

入力項目2:寄付金の種類について

ここが一番迷いますよね。

日本ユニセフに寄付した場合、どれを選べばよいのか。

結論は『公益社団法人又は公益財団法人等に対する寄附金』です。

日本ユニセフは、特定公益増進法人(とくていこうえきぞうしんほうじん)の公益財団法人(こうえきざいだんほうじん)になります。

恥ずかしながら、最初はどっちなんだと思ったのですが、特定公益増進法人として指定されているいくつかの法人の内の一つに公益財団法人があるということです。

なお、『公益社団法人又は公益財団法人等に対する寄附金』を選択できるのは『主務官庁等より発行された「税額控除に係る証明書」をお持ちの方が選択可能です。』とあります。

税額控除に係る証明書とは、我々が寄付をした際に発行される領収書とは異なります。

そんなものは持っていないと思われると思いますが、安心してください。

「税額控除に係る証明書」は寄付先の対象法人が主務官庁等に申請して取得しています。

大抵の場合、対象法人の公式サイト上でダウンロードできるようになっています。

日本ユニセフの場合は、以下からダウンロードできます。

e-Tax 利用の場合は添付不要ですが、念のためダウンロードしておきましょう。

この証明書が無いと税制上の優遇措置を受けられません。

参考リンク:ユニセフ募金の税制上の優遇措置について(寄付金控除)|日本ユニセフ協会

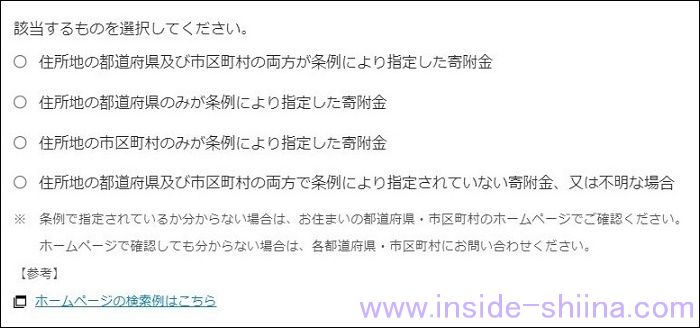

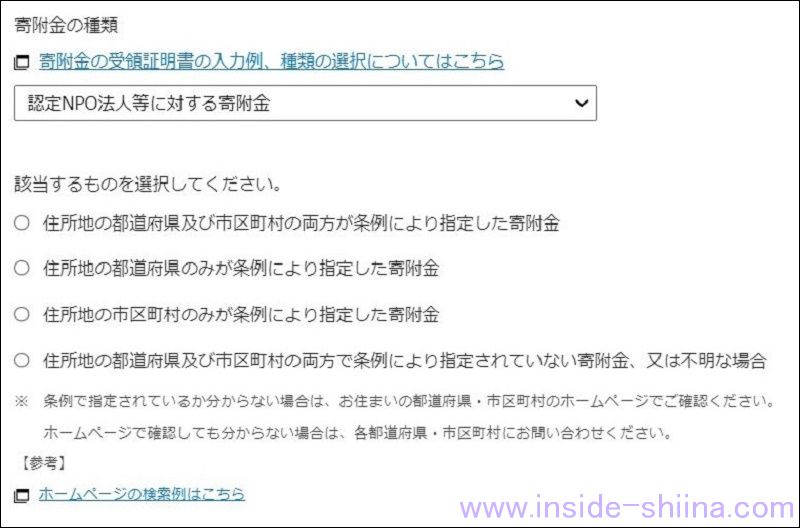

さて、『公益社団法人又は公益財団法人等に対する寄附金』を選択すると以下の4択が出てきます。

住民税の寄付金控除に関わる選択です。

ここはあなたが住んでいる自治体によって選択肢が変わります。

「都道府県」と「市区町村」でそれぞれあなたの寄付が個人住民税の寄付金控除の対象になるかどうかが決められています。

全国一律ではないのですよね。

同じ日本に住んでいて、特に地域に依存していない同じ寄付先(今回の例では日本ユニセフ)に寄付をしているのに選択肢(控除額が)変わるというのは何とも不思議ですが。

現実として、そうなっているため仕方ありません。

日本ユニセフの場合は、以下で一覧を出してくれています。

参考リンク:個人住民税の寄付金税制について|日本ユニセフ協会

例えば、あなたが東京都港区に住んでいれば、「住所地の都道府県及び市区町村の両方が条例により指定した寄附金」を選べます。

でも東京都千代田区に住んでいると「住所地の都道府県のみが条例により指定した寄附金」になるということですね。

日本ユニセフのサイト上の一覧は最新とは限りません。

もしも自分が住んでいる自治体が対象になっていない場合は、各自治体の最新の情報を確認してみましょう。

「○○県又は○○市 寄附金 条例」とか「○○県又は○○市 寄附金控除」で検索すれば出てくると思います。

もしかすると対象になっているかもしれませんよ。

入力項目3:支出した寄付金の金額について

ここは特に迷わないと思います。

自分が寄付した額を入力するだけですね。

日本ユニセフの場合、いくつか寄付金の支払い方法がありますが、私はクレジットカードを利用しました。

手続きは非常に簡単でした。

もっと格式張っていて、手続きが煩雑で、手間が掛かるのかと思い込んでいました。

なお、クレジットカード会社によって、カード会社からのプレゼントポイント(要するにポイント還元)の対象となる場合とそうでない場合があるようです。

日本ユニセフの場合は、DC、ダイナース、UFJ、ニコス、MUFG、セゾンカード、イオンカード、セディナ(OMC)カード、楽天カードが対象となるようです。

寄付する際にポイント還元だ、なんだと細かいことは言いませんが。

どうせならポイント還元の対象になった方がよいですからね(^^

もしも上記のクレジットカードを持っているならそれを利用した方がよいですね。

私は楽天カードを利用しています。

楽天カードは年会費永年無料でどこで使用しても通常還元率が1%と高還元です。

楽天市場で利用すれば還元率は3%~13%になります。

「楽天ペイ(アプリ決済)」や「Apple Pay」、「Google Pay」にも対応しています。

楽天カードは、還元率の高いクレジットカードとして大人気ですから利用している人も多いですね。

メインカードとしても十分と思います。

2022年度日本版顧客満足度調査のクレジットカード業種にて14年連続で第1位を獲得しています。

おすすめですよ。

参考リンク:年会費永年無料の楽天カード

入力項目4:寄付先の所在地について

全角28文字以内で入力する必要があります。

日本ユニセフの場合は「東京都港区高輪4丁目6番12号ユニセフハウス」で大丈夫です。

他の寄付先がもしも28文字を超えるような場合は、スペースや建物名などは省いてしまって大丈夫です。

入力項目5:寄付先の名称について

日本ユニセフの場合は「日本ユニセフ協会」で大丈夫です。

これで1件分が完了です。

寄付を複数回行っている場合や寄付先が複数ある場合は、「別の寄付先を入力する」や「同じ寄付先をもう1件入力する」を選択して続けて入力します。

さて、いかがでしたでしょうか。

やり方のポイントを理解してしまえば、寄付金控除の確定申告も難しくないですね。

私は今回寄付をしてみようと思い立ってから寄付先を探したり、寄付金控除について調べたことで寄付に対するイメージや考え方も大きく変わりました。

今後もお気持ちばかりにはなりますが、いろいろな団体に寄付してみてもよいかなと思いますね。

寄付についてもっと知りたい場合は「寄付をしてみよう、と思ったら読む本」というそのままズバリの本がおすすめかもしれません。

私のおすすめに出てきたのですよね(^^

作者の渋澤 健 氏は2024年に1万円札の顔になる渋沢栄一の孫の孫なのだとか。

Amazonなら「試し読み」で内容を確認出来ますよ。

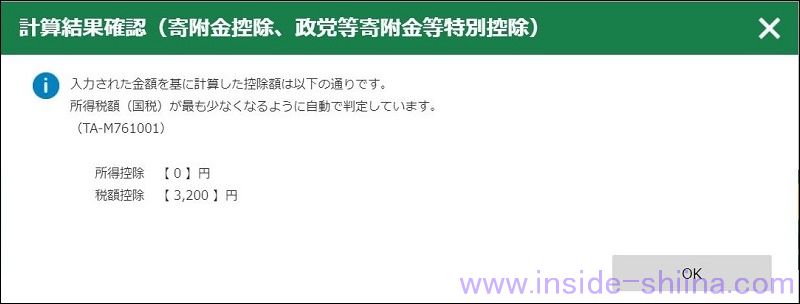

補足:寄付金控除(所得税)は「所得控除」か「税額控除」のどちらを選択するべきか

寄付金額が10万円以下であれば大抵の場合(課税所得金額が1,500万円程度までは)、税額控除を選んだ方が有利に(所得税額が少なく)なります。

税額から直接控除するからですね。

寄付金額が50万円を超えてくると所得控除の方が有利になってくる場合もあります。

ただ確定申告書を手書きしているのでもなければ、どちらを選ぶかを気にしなくても大丈夫です。

確定申告書等作成コーナーを利用して確定申告書を作成すれば自動的にお得な方を選択してくれるからです。

こういうところは優秀ですね。

(その他必要な項目もしっかりと記入してくれますから利用しない理由は無いでしょう。)

最初に寄付金控除について調べた時に「所得控除」か「税額控除」を選べると知って、「税額控除」を選ばないとなと思っていたのですが、気にする必要はありませんでした(^^

今回、とあるサラリーマンは1万円を寄付しています。

税額控除の場合は「(寄付金合計額(1万円)−2,000円) × 40%」ですから3,200円になるはずですね。

以下は寄付金控除の入力後に表示される結果です。

結果は、しっかりと税額控除の3,200円となっていることが分かりますね。

ちなみに所得控除の入力画面で以下のように表示されます。

一瞬、0?と思うかもしれませんが(私は思いました)、今回は「税額控除」ですからこれで大丈夫です。

所得控除になった場合は、その金額が表示されます。

なお、寄付先が前述の「税額控除に係る証明書」を持っていない場合は税額控除にはなりません(なるような選択をしてはいけません)。

また、所得税率が高い人や多額の寄付をしている場合は所得控除が選択される(その方が還付額が多くなるため)と思います。

(「税額控除」の控除限度額は所得税額の25%です。そのため、多額の寄付を行う場合は、税額控除の控除上限額を超えてしまうこともあるため、所得控除を利用した方が有利になります。)

さて以降では、他の団体に寄付した場合の「寄附金の種類」の選択とふるさと納税と寄付金控除の併用時の注意点に関して紹介します。

まずは日本ユニセフ以外の寄付先の場合についてですね。

私の勝手なイメージで何か聞いたことがある寄付先として、日本赤十字社、国連UNHCR協会、国境なき医師団を例として紹介します。

考え方は前述の通りですから適時読み替えて頂ければと思います。

寄付金控除の確定申告!日本赤十字社の場合

日本赤十字社の場合は、「寄附金の種類」の選択肢にありますから迷いませんね。

日本赤十字社の場合は以下の通りです。

寄附金の種類:日本赤十字社支部に対する寄附金

そしてその後の住民税に関する選択肢も説明が分かり易いですから迷わないと思います。

日本赤十字社への寄付なのか、義援金なのかで選択が変わります。

寄付金控除の確定申告!国連UNHCR協会の場合

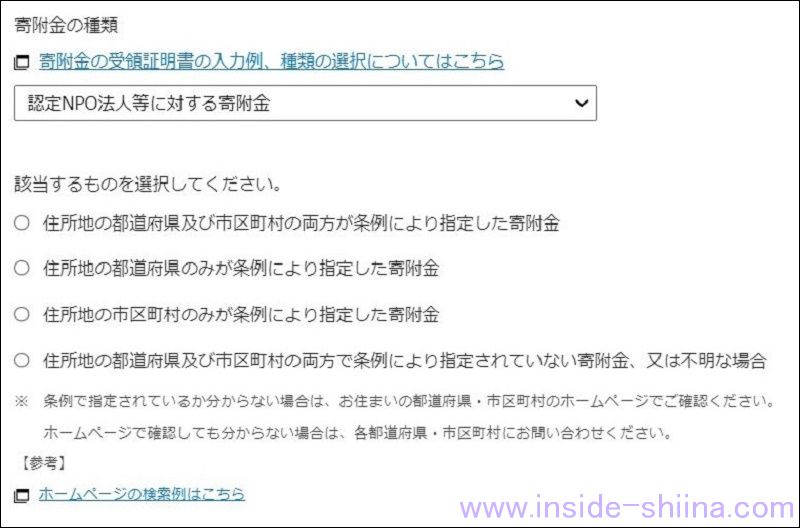

国連UNHCR協会は、認定NPO法人です。

そのため国連UNHCR協会の場合は以下の通りです。

寄附金の種類:認定NPO法人等に対する寄附金

そしてあなたの住んでいる自治体ごとに該当するものを選択します。

2022年3月現在は以下の通りです。

東京都港区に住んでいる場合:住所地の都道府県及び市区町村の両方が条例により指定した寄附金

東京都の港区以外に住んでいる場合:住所地の都道府県のみが条例により指定した寄附金

東京都以外に住んでいる場合:住所地の都道府県及び市区町村の両方で条例により指定されていない寄附金、又は不明な場合

最新の情報は自治体の情報を確認してください。

「○○県又は○○市 寄附金 条例」とか「○○県又は○○市 寄附金控除」で検索すれば出てくると思います。

寄付金控除の確定申告!国境なき医師団の場合

国境なき医師団も認定NPO法人です。

そのため国境なき医師団の場合も以下の通りです。

寄附金の種類:認定NPO法人等に対する寄附金

後はあなたの住んでいる自治体ごとに該当するものを選択します。

2022年3月現在、都道府県レベルでは東京都以外では対象になっていないようです。

市区町村レベルでは自分の自治体の公式サイトを確認する必要があります。

以下、公式サイトから引用します。

ただし、繰り返しとなりますが最新の情報は自治体の情報を確認してください。

東京都以外にお住まいの皆さま

弊団では、東京都以外の個人住民税(道府県民税、市区町村民税)の控除については控除対象団体として確認ができておりません。なお特にお問い合わせの多い、神奈川県、千葉県、埼玉県、静岡県、大阪府なども県民税控除対象の指定団体となっておりませんのでご了承ください。

出典:寄付金控除・税制優遇措置 | 寄付・支援 | 国境なき医師団

ふるさと納税と寄付金控除の併用時の注意事項

それでは最後にみんな大好きふるさと納税と寄付金控除の併用時の注意点を簡単に紹介します。

まず、そもそもですが、ふるさと納税と寄付金控除は併用可能です。

同じ年に両方利用して問題ありません。

ざっくり言うと、寄付金控除の中にふるさと納税もあるイメージですね。

寄附金控除の対象には元々「自治体への寄附」は含まれています。

それを特例として控除の条件等を大幅に優遇したものが「ふるさと納税」です。

1.ワンストップ特例制度は使えない!

ふるさと納税では確定申告をせずに税控除を受けることが出来る仕組みとして、ワンストップ特例制度が利用出来ます。

ただ、一般的な寄付に対して、寄付金控除を利用するということは、確定申告をすることになります。

ワンストップ特例制度は確定申告をしない場合にのみ利用出来る制度であるため、ワンストップ特例制度は使えなくなります。

正確には利用しても構いませんが、確定申告の方が優先されるため意味がありません。

ふるさと納税分もしっかりと確定申告をしないと税控除が受けられません。

この点がふるさと納税と寄付金控除の併用時の最大の注意事項だと思います。

ご注意ください。

2.ふるさと納税と寄付金控除の併用時の上限について

非常にややこしいのですが、先に結論を言うと。

寄付金控除を利用してもふるさと納税の上限額には(ほぼ※)影響しません。

そのため寄付金控除をしても、ふるさと納税の上限額は(ほぼ)変わりません。

ふるさと納税の上限については、いろいろなサイトでシミュレーション出来ますからそこで確認してください。

なお、寄付金全体としては「総所得金額の40%」が上限となっています。

前述の通り、ふるさと納税も寄付であることは変わりませんから、ふるさと納税をすると一般的な寄付金の上限は下がることになります。

とはいえ、勝手な思い込みかもしれませんが、総所得の40%よりも多く寄付をする方はあまりいないと思いますから気にする必要はないかなと思います。

※楽天のふるさと納税の詳細シミュレーションでは寄付金控除も入力項目にあります。

私が調べた範囲では寄付額が高額にならない限り影響しないはずなのですが、楽天の詳細シミュレーションを利用すると若干上限額が変わるため、ほぼとしています。

心配な方はこちらで確認してみてください。

参考リンク:楽天ふるさと納税の詳細版シミュレーター

最後にお約束

当ブログに記載した内容は、あくまで私シーナの個人的な見解です。掲載している情報については、細心の注意を払って正確なものを掲載するように心掛けていますが、これらの情報の正確性、完全性を保証するものではありません。当ブログの情報を利用されたことで直接・間接的に生じた如何なる損害に関し一切責任を負うものではありません。くれぐれも自己責任でお願いいたします。最終的には最寄りの税務署(税務相談窓口)まで確認してください。

終わりに

いかがでしたでしょうか。

寄付金控除の確定申告の具体的なやり方、書き方でした。

あなたの参考になれば幸いです。

それでは、また。

関連記事です。

株式投資をしている場合、外国税額控除と配当控除は利用しないと損ですよ。

2024年から無職で配当控除する場合は注意が必要です。

請求書払いで重宝する au PAY ですが、クレジットカードでのチャージに失敗するケースがあります。

金の売却。田中貴金属でやってみました。

自分の銀行間のお金の移動を無料で簡単に行える方法です。

ネット銀行にも対応していますよ。

目覚めがすっきりします。高反発枕 モットンの選び方です。

ネット回線が無い実家への帰省、引っ越し中のつなぎ、出張、購入前の電波確認、急な入院等の短期間(1日~3週間程度)のWiFiレンタルにおすすめです。

パソコン回収ならリネットジャパンがおすすめです。

何回でも無料ですよ。